貯蓄・資産運用

iDeCo(確定拠出年金)ってどんな制度? その2

1. 金融機関を選ぶポイント

iDeCoに加入する際、まずは入口となる金融機関を選定する必要があります。 同じiDeCoとは言え、それぞれの金融機関ではサービス内容が異なりますので、 ここでは金融機関を選ぶ3つのポイントをご紹介していきたいと思います。

口座管理手数料のうち、事務手数料と資産管理手数料は、全金融機関一律の金額となっていますが、 運営管理手数料だけは各金融機関で金額が変わってきます。 最近は0円の金融機関も増えてきていますので、判断基準の1つにすると良いでしょう。

ポイント① 口座管理手数料と信託報酬

iDeCoに加入すると、毎月定額で発生する運用管理費等を金融機関に支払う必要があります。 月々の金額で見ると微々たるものですが、仮にこれを30年間払い続けるとなるとバカにできない金額となるので、 これらの諸費用は低いに越したことはありません。口座管理手数料について

口座管理手数料とは、その名の通り口座を管理・維持するのに掛かる費用です。 口座管理手数料の内訳は以下の通りです。| 金額 | 備考 | |

| 事務手数料 | 月 / 105円 | 全社共通 |

| 資産管理手数料 | 月 / 66円 | 全社共通 |

| 運営管理手数料 | 月 / 0 ~ 500円程度 | 金融機関により異なる |

信託報酬について

信託報酬とは、投資信託を運用している限りは必ず発生する手数料です。 信託報酬で注意すべき点は、購入する商品によって信託報酬が異なるという点、 毎回一定額ではなく、投資金額に対して既定の割合が差し引かれるという2点です。 商品によって様々ですが、一般的には投資金額に対し年間0.3 ~ 2%程度掛かる場合が多いです。 例えば、投資金額が年間27.6万円で信託報酬が0.5%だったとすると、年間で掛かる金額は下記になります。27.6万円(年間投資金額) x 0.5%(信託報酬) = 年間手数料:1380円

目先の金額で見れば大したことはないように感じるかもしれませんが、 これは運用の結果に関わらず、必ず発生する手数料だという点に注意する必要があります。 仮にその年の運用益が0円だったとすれば、結果的には手数料分、元本割れすることになります。 口座管理手数料と同様に、数十年間の総額ともなると、とても無視できる金額ではなくなるので、 信託報酬は可能な限り低いものを選ぶようにしましょう。

ポイント② 商品のラインナップ

加入する金融機関によって取り扱いのある商品数は様々です。 選択肢は多いに越したことはありませんので、取り扱っている商品数の豊富さはとても重要なポイントになります。 また、単に商品数だけではなく、自分が投資したい商品が事前にある程度決まっている場合は、 該当商品の取り扱いがあるかどうかも、忘れずに確認しておきましょう。ポイント③ フォロー体制の充実度

顧客に対してのフォロー体制が充実しているかどうかも、重要なポイントの1つと言えるでしょう。 加入した金融機関とは長い付き合いになりますので、加入してから後悔しないようにしっかりとチェックしましょう。 特に投資を初めて行う人は、加入後も様々な疑問が出てくるかと思いますので、 そういった疑問をスムーズに解消してくれる体制が整っていると、ストレスなく継続していけるでしょう。 具体的には専用のコールセンターの有無とその営業時間、 コールセンターの対応の質、電話の繋がり易さなどが挙げられます。2. 掛金の上限は職業によって異なるので注意

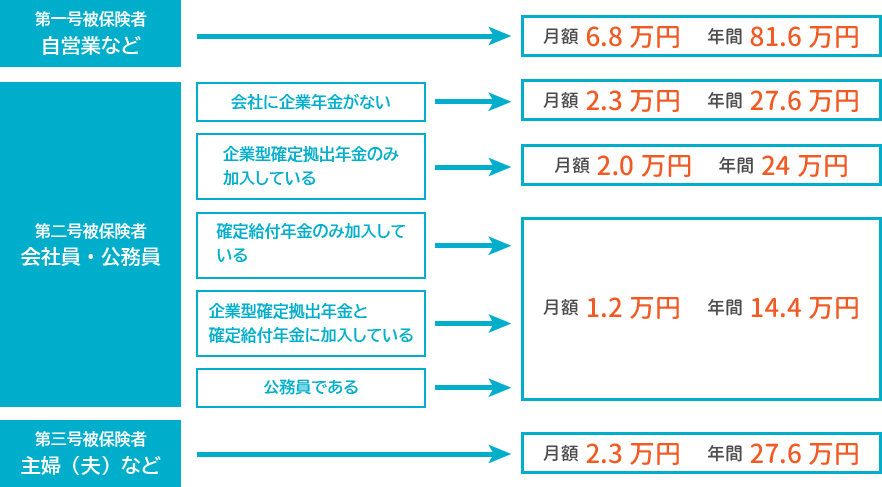

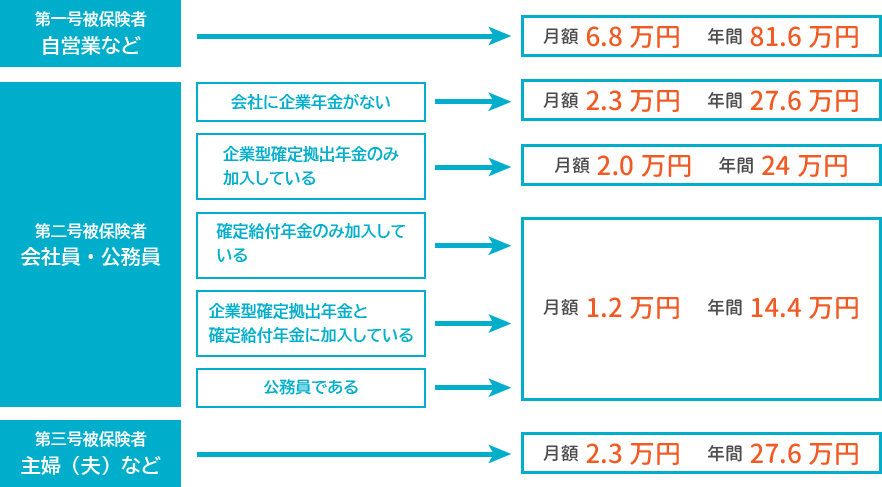

iDeCoの掛金は下限は一律5000円で共通ですが、上限額は職業によって異なるので注意が必要です。 職業別の上限額を下記にまとめましたので、ご覧ください。

特に会社員の方は、お勤めの会社の年金制度によって様々なパターンに分かれており、 場合によっては加入できないこともありますので、iDeCoを始める前に自分がどこに該当するかしっかり確認しましょう。 また、当然ですが掛金は多ければ多いほど前述した所得控除や、資産運用の面で恩恵を多く受けられます。 しかしながら、デメリットとしても紹介した通り、原則、途中で掛金を引出すことはできませんので、 無理のない範囲で掛金を設定することが肝心だと言えるでしょう。

特に会社員の方は、お勤めの会社の年金制度によって様々なパターンに分かれており、 場合によっては加入できないこともありますので、iDeCoを始める前に自分がどこに該当するかしっかり確認しましょう。 また、当然ですが掛金は多ければ多いほど前述した所得控除や、資産運用の面で恩恵を多く受けられます。 しかしながら、デメリットとしても紹介した通り、原則、途中で掛金を引出すことはできませんので、 無理のない範囲で掛金を設定することが肝心だと言えるでしょう。

3. おすすめの運用方法は?

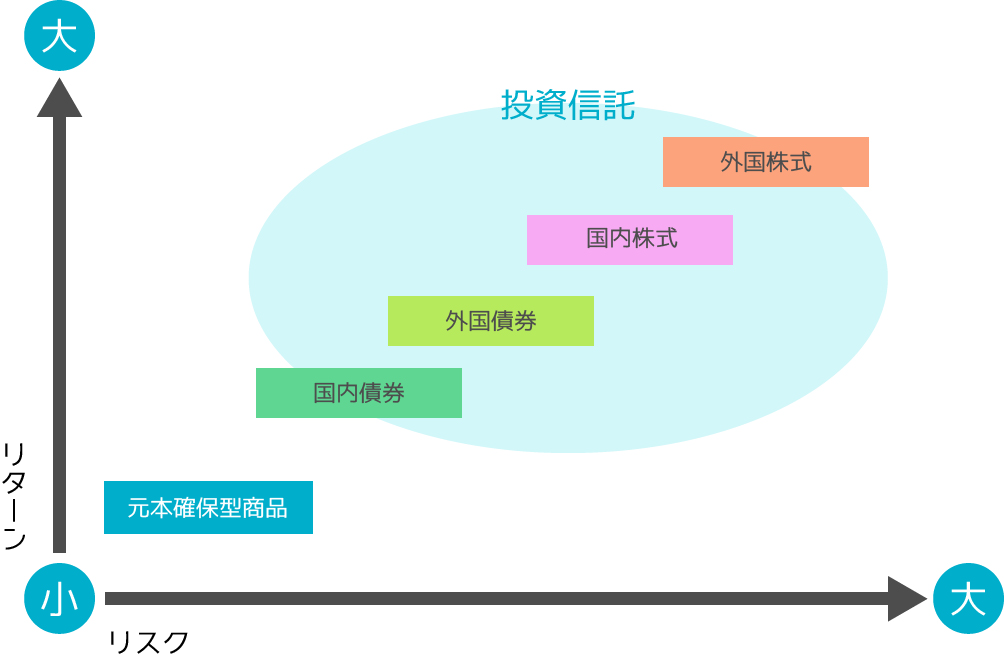

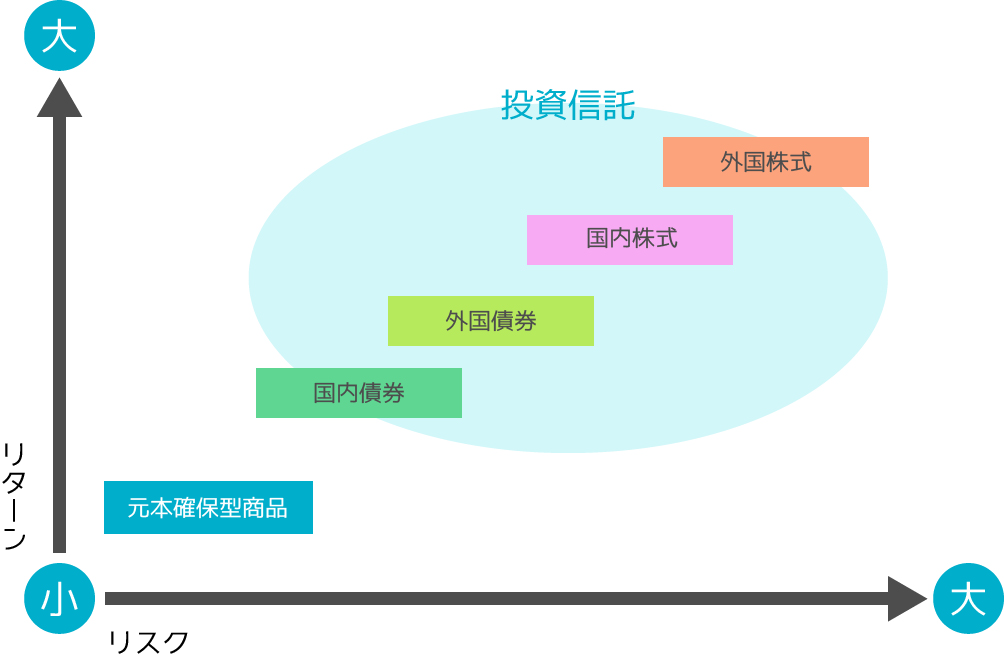

一言に投資と言っても商品も様々ですし、先々の事を予測するのは限りなく不可能に近いと言えます。 もしも運用方法に迷った場合には、まずはご自身の運用の方向性から決めると良いでしょう。 また、最低限の知識として、各商品のリスクとリターンについては大まかに覚えておくと良いでしょう。

当然ながら大きなリターンが見込める商品は、それだけリスクも高くなります。 どれだけのリターンを求めるのか、またリターンに対してどれだけのリスクを取れるのかを一度考えてみる事です。 ここでは大きく2つの運用例を紹介します。

当然ながら大きなリターンが見込める商品は、それだけリスクも高くなります。 どれだけのリターンを求めるのか、またリターンに対してどれだけのリスクを取れるのかを一度考えてみる事です。 ここでは大きく2つの運用例を紹介します。

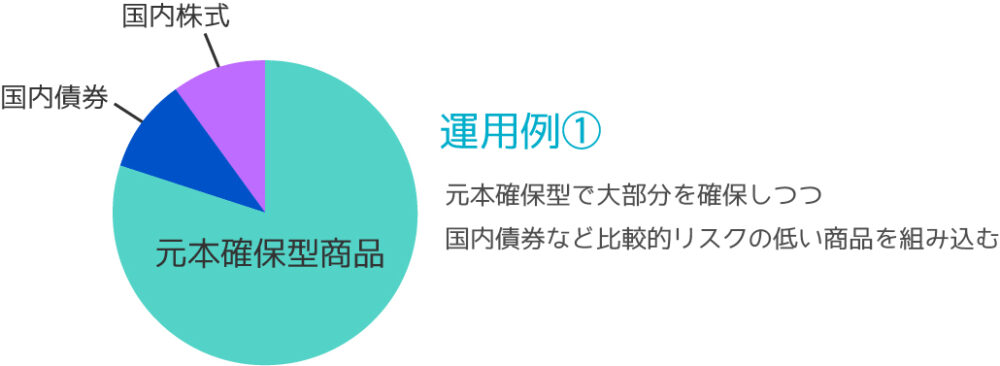

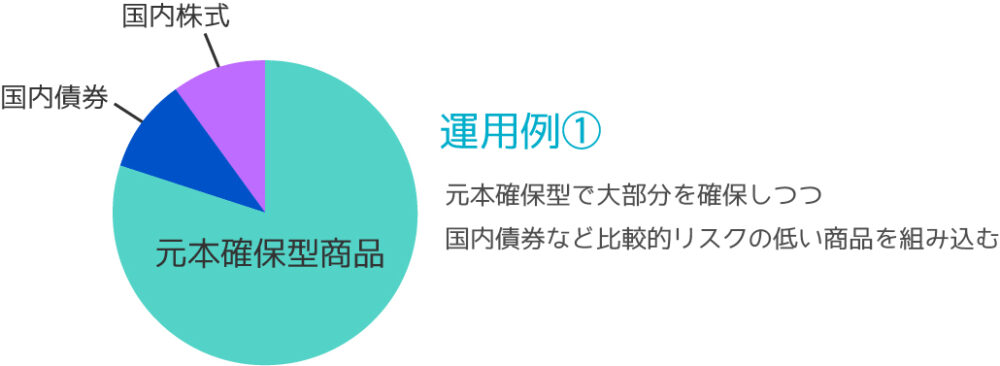

絶対に元本は減らしたくないという方は、「元本確保型」の商品を選択することになるでしょう。 元本確保型には定期預金や保険商品などが該当し、元本割れのリスクのない商品のことを指します。 満期になれば積立てた掛金はほぼ全額戻ってきますが、その代わり増える見込みは殆どありません。 ただし前回の記事でも述べたように、iDeCoには節税ができるという絶対的なメリットがあるので、 iDeCoを節税対策と割り切って利用したとしても、普通に銀行預金をするよりはお得になります。 ある程度のリスクが許容できるのであれば、 比較的リスクの低い国内債券や国内株式を組み合わせて購入するのも良いでしょう。

絶対に元本は減らしたくないという方は、「元本確保型」の商品を選択することになるでしょう。 元本確保型には定期預金や保険商品などが該当し、元本割れのリスクのない商品のことを指します。 満期になれば積立てた掛金はほぼ全額戻ってきますが、その代わり増える見込みは殆どありません。 ただし前回の記事でも述べたように、iDeCoには節税ができるという絶対的なメリットがあるので、 iDeCoを節税対策と割り切って利用したとしても、普通に銀行預金をするよりはお得になります。 ある程度のリスクが許容できるのであれば、 比較的リスクの低い国内債券や国内株式を組み合わせて購入するのも良いでしょう。

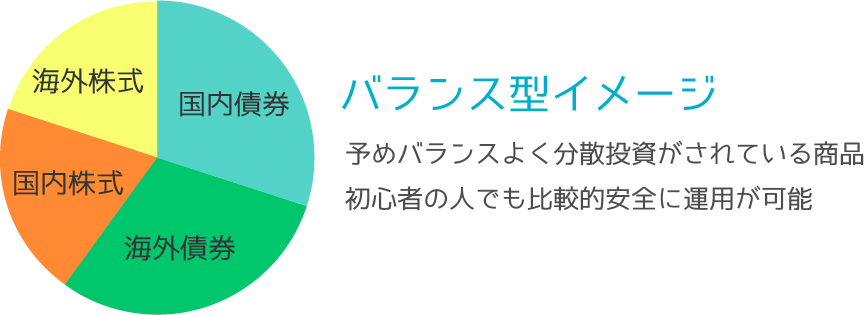

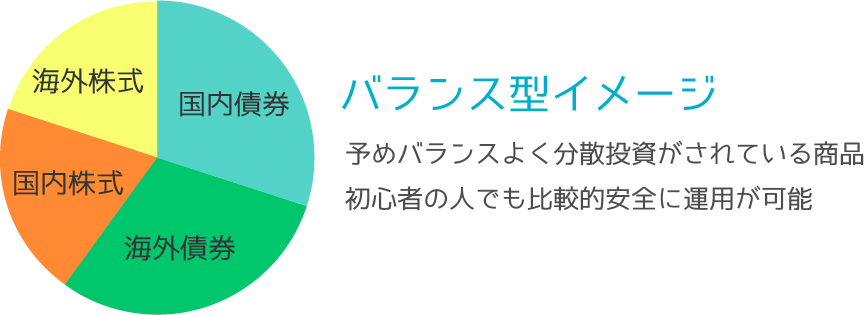

投資の世界には「すべての卵を一つのカゴに盛るな」という有名な格言があります。 これは卵を複数のカゴに盛っておくことで、どれか1つのカゴが落ちてしまっても全ての卵を失うことはないという、 投資の基本中の基本である分散投資の重要性を説いたものです。 しかし理屈では分っていても、初心者の方が個人で投資先を判断するのは、困難と言えるでしょう。 そこでお勧めなのがバランス型と呼ばれる商品です。 バランス型とは、予め様々な商品を一定の割合でバランスよく組み合わせたパッケージ商品のようなものです。 投資先を個人で判断する必要がないため、投資経験のない人でも比較的安全に資産運用を行うことが可能です。 ただしバランス型の中にも、ハイリスクハイリターンのものを多めに含んだ商品など、それぞれ特徴がありますので、 そこは、ご自身でどこまでリスクを取れるのか判断する必要があります。

投資の世界には「すべての卵を一つのカゴに盛るな」という有名な格言があります。 これは卵を複数のカゴに盛っておくことで、どれか1つのカゴが落ちてしまっても全ての卵を失うことはないという、 投資の基本中の基本である分散投資の重要性を説いたものです。 しかし理屈では分っていても、初心者の方が個人で投資先を判断するのは、困難と言えるでしょう。 そこでお勧めなのがバランス型と呼ばれる商品です。 バランス型とは、予め様々な商品を一定の割合でバランスよく組み合わせたパッケージ商品のようなものです。 投資先を個人で判断する必要がないため、投資経験のない人でも比較的安全に資産運用を行うことが可能です。 ただしバランス型の中にも、ハイリスクハイリターンのものを多めに含んだ商品など、それぞれ特徴がありますので、 そこは、ご自身でどこまでリスクを取れるのか判断する必要があります。

何が何でも元本は減らしたくない!という人は元本確保型がお勧め

知識に不安はあるけど、それなりに増やしたい人はバランス型

4. 最後に

今回はiDeCoについて解説していきましたが、いかがでしたでしょうか? iDeCoは始めるタイミングが早ければ早いほどメリットも大きくなります。 保険コンパスでも、昨年12月よりiDeCoの紹介対応を開始しております。 保険の相談はもちろん、iDeCoに関する相談も受け付けておりますので、 これを機にiDeCoに興味をお持ちの方は是非お気軽にご来店ください。皆様のご来店を心よりお待ちしております。

この記事の監修

|

白石 利樹ファイナンシャルプランナー |

|

証券会社の営業として働いていたことから、金融商品に関する知識は抜群。 資産運用やライフプランの設計を得意とする。 株、債券、保険と様々な方面からのアドバイスを希望する方から特に好評を得ている。 保険とは、という基本的な質問から専門的な相談をしたい方まで、幅広い相談に対応可能。 >>コンサルタントページを見る |

|

![[フリーダイヤル]0120-609-339(受付時間9:00〜18:00 年中無休)](https://www.tf-office.co.jp/images/global/img_info.svg)