生命保険とは、病気やケガ、災害といった原因で死亡や所定の高度な障害状態となった場合に、 あらかじめ定めておいた受取人に対して、保険会社から保険金が支払われる商品です。

本記事では生命保険に加入するメリットとデメリット、 生命保険の種類ごとの特徴についてわかりやすく説明します。

生命保険の仕組み

生命保険は「相互扶助」の仕組みで成り立つ商品です。 加入者同士がお金を少しずつ出し合い、万が一のことがあった人には、集めたお金の中から給付が受けられるのが生命保険の基本的な仕組みです。

例えば、一家の大黒柱が亡くなってしまうと、残された配偶者や子どもは生活がしていくために、多額のお金が必要になることがあります。

そこで、生命保険に加入して他の契約者とともに保険料を支払うと、自分自身に万が一のことがあったとき、残された家族に集めたお金の中からまとまった金額の保険金が支払われます。

生命保険の仕組みを利用することで、貯蓄では対処が困難なほどの経済的なリスクに備えることが可能です。

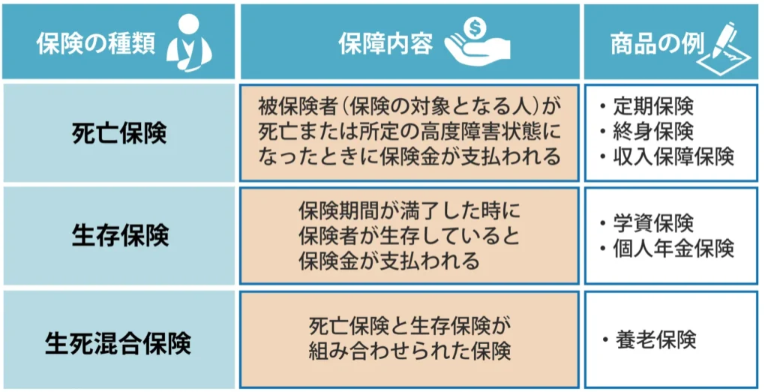

生命保険の種類

生命保険とは、厳密にいえば人の死亡や生存を理由に保険金が支払われる商品であり「死亡保険」「生存保険」「生死混合保険」の3種類があります。

死亡保険のうち、定期保険や収入保障保険などは掛け捨て型の生命保険といわれてます。掛け捨て型は、途中で解約をしても解約返戻金はないか、あってもごくわずかである代わりに、毎月の保険料は割安です。保険期間(保障を受けられる期間)は一定であるため、 子育て期間中などに限定して万が一の保障を用意できるのが特徴です。

終身保険は、途中で解約をしない限り、死亡または高度障害状態を一生涯保障してくれます。 亡くなったあとに残された家族が支払う葬儀費用や相続税などの資金源として活用できます。

生存保険には、学資保険や個人年金保険などの種類があり、子どもの教育資金や老後資金などを準備する際に活用されることが多いです。

生死混合保険である養老保険は、万が一のときに支払われる死亡保険金と、満期を迎えたときに支払われる満期保険金が同額です。

他にも、病気やケガに備えられる「医療保険」や、がんの保障に特化した「がん保険」、所定の就業不能状態(働けない状態)になると保険金・給付金が支払われる「就業不能保険」なども、広い意味では生命保険に含まれます。

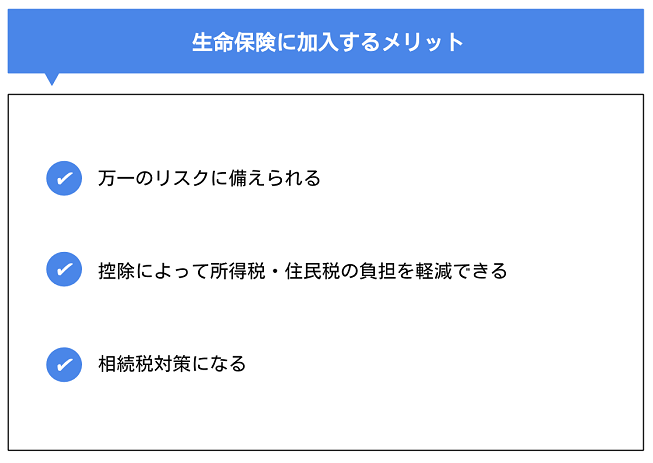

生命保険に加入するメリット

生命保険に加入する必要性があるかどうかを判断するためには、 生命保険に加入することでどのようなメリットが生じるかを知っておくことが大切です。 生命保険に加入するメリットには、以下の3つがあります。

これらのメリットを知っておけば、 安心して日常生活を送るために生命保険が必要かどうかを判断しやすくなるでしょう。 ここからは、生命保険に加入するメリットについて詳しく説明します。

万一のリスクに備えられる

あらかじめ規定された「もしもの事態」になった際にまとまった保険金を受け取れるという保険です。 例えば、被保険者が事故で死亡するなどの事態が発生したときに、 残された家族などの生活が不安定になるリスクを抑えられたり、 高度障害を負ったときも安定的な生活を維持しやすくなるのがメリットです。

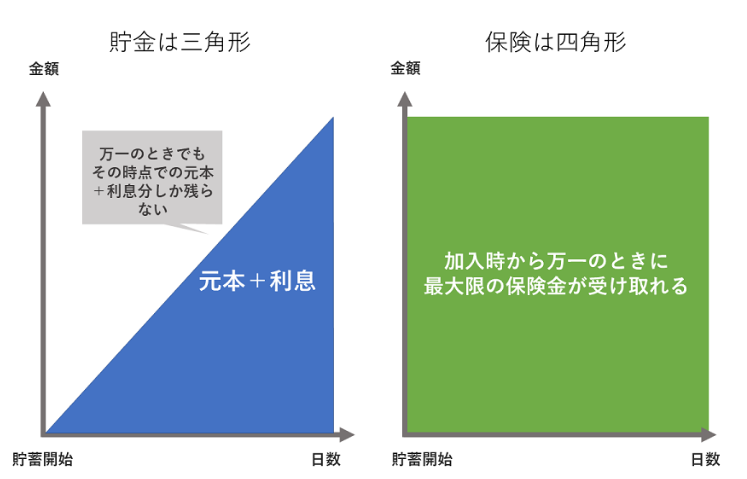

生命保険に加入せずに預貯金で備えようと考える人も多いですが、 預貯金の場合は貯蓄額が増えるまでに時間がかかるので、万一のときに十分な金額を用意できない危険性があります。 それに対して、保険の場合は加入したその日から、 万一のことが起きても最大限の保障を受けられるのがメリットです。

生命保険は、もしものときに必要となるお金を補うもの。 自分や家族がどのような状態になったときにお金に困るのか考えてみることが、 適切な生命保険を選ぶための第一歩になります。

控除によって所得税・住民税の負担を軽減できる

生命保険に加入し、所定の要件を満たしていれば「生命保険料控除」の対象になるため、年間の払込保険料に応じて決まる一定金額が、課税の対象となる所得から控除されます。生命保険料控除により課税の対象となる所得が少なくなることで、所得税や住民税を節税効果が期待できます。

2012年1月1日以降と2011年12月31日以前のどちらのタイミングでに生命保険に加入したのかで、 適用される生命保険料控除の制度が異なります。

2012年1月1日以降に加入した場合は「新制度」が、2011年12月31日以前の場合は「旧制度」がそれぞれ適用されます。新制度と旧制度は、以下の通り控除額の上限や区分が異なります。

| 旧制度 | 新制度 | |

| 区分 | 一般生命保険料控除個人年金保険料控除 | 一般生命保険料控除介護医療保険料控除個人年金保険料控除 |

| 控除額 | 所得税:5万円(2区分で合計10万円)住民税:3.5万円(2区分で合計7万円) | 所得税:4万円(3区分で合計12万円)住民税:2.8万円(3区分で合計7万円) |

控除額は一定ではなく、その年の1月1日から12月31日までに払い込んだ保険料をもとに算出されます。

生命保険料控除を申告する際は、 生命保険会社から送られてくる「生命保険料控除証明書」をもとに、 年末調整で手続きをします。 自営業の人など年末調整がない人は、 「生命保険料控除証明書」をもとに確定申告で生命保険料控除額を申告します。

また、年末調整と確定申告のどちらで生命保険料控除を申告する際も、基本的には生命保険料控除証明書に原本の提出が必要となります。※提出が不要となる場合もあります。

相続税対策になる

生命保険を契約しているときに被保険者に万が一のことがおこると、 契約時に設定した受取人に対して保険金が支払われます。契約者(保険料負担者)と被保険者が同一人物であり、生命保険金が相続税の課税対象となる場合、「法定相続人の数×500万円」までの保険金は相続税が非課税となります。

また、生命保険の保険金は、受取人固有の財産であるため、遺産分割協議の対象になりません。保険金受取人であれば、相続放棄をしたときも保険金は受け取ることができます。

相続税の負担を減らしたい場合や資産を渡したい人がいる場合は、生命保険を活用するのも方法です。

生命保険に加入するデメリット

生命保険のデメリット

・月々の保険料が必要

・貯蓄性の高い保険はインフレになると不利

・貯蓄性の高い保険は即解約すると元本割れのリスクがある

もしものときの備えができる生命保険にも、デメリットがあることを知っておけば、 リスクを考えながら適切な生命保険を選べるようになるでしょう。 ここからは、生命保険に加入するデメリットについて詳しく説明します。

月々の保険料が必要

生命保険で万が一の事態に備えるためには、 保険会社と契約を結んで毎月保険料を支払わなければなりません。 よく検討せずに必要以上の保障額にして生命保険に加入してしまうと、毎月の保険料が負担となり生活が苦しくなる恐れがあります。

特に、終身保険のように保険料の支払い期間が長いものを選ぶ場合は、 将来的に保険料を払い続けられるかをよく考えたうえで加入しましょう。

貯蓄性の高い保険はインフレになると不利

生命保険によっては、インフレによって将来受け取れるお金の価値が低下する場合があります。

インフレとは、簡単にいえば物価が上昇することです。例えば、1個200円のリンゴが、1個400円に値上がりしたとしましょう。リンゴの1個の価値は、200円から400円へと上がりました。しかし、200円の価値はリンゴ1個分から、リンゴ半個分へと下がっています。

そのため、インフレが発生すると現金の価値が目減りすることがあるのです。

終身保険や養老保険、個人年金保険といった貯蓄性の高い保険は、 将来的な物価上昇によって受け取る保険金・満期金・年金の価値が相対的に下がる可能性があります。

今後の経済情勢の変化によっては、 契約時に設定した保険金額では将来必要なお金をまかなえない危険性があるので注意が必要です。

貯蓄性の高い保険は即解約すると元本割れのリスクがある

終身保険や養老保険、年金保険といった貯蓄性の高い生命保険には、 インフレによる影響を受けるリスクがあるだけでなく、元本割れするリスクもあります。

多くの生命保険では、解約したときに受け取れるお金である「解約返戻金」という仕組みを設けています。 生命保険の多くは、 契約日から経過した期間が短いほど解約返戻金の返戻率が低くなっているのが一般的です。

生命保険を解約する時期によっては、 受け取れる解約返戻金の額が払込保険料を大きく下回ることがあります。

生命保険を検討する際のポイント

生命保険の必要性や保障内容は、以下の点をもとに検討すると良いでしょう。

| 加入する目的 | 何に備えるために生命保険に加入するのか(例:亡くなったときの家族の生活費や教育費に備えるため・病気やケガをしたときの治療費に備えるため) |

| 必要保障額 | 万が一のときにいくらのお金が必要になるのか |

| 保障期間 | いつまで保障が必要になるのか(例:子供が独立するまで・定年退職するまで) |

| 保険料の予算 | 毎月いくらの保険料であれば無理なく支払っていけるのか |

生命保険(死亡保険)の必要保障額は「支出見込額-収入見込額」で計算をします。支出見込額には、残された家族の生活費や教育費、住居費などがあてはまります。収入見込額は、遺族年金の受取額や死亡退職金などです。

必要保障額を貯蓄などの自己資産で賄えるのであれば、生命保険は不要でしょう。しかし、自己資産だけでは備えるのが困難なのであれば、生命保険に加入する必要性はあると考えられます。

必要保障額については、こちらの記事で詳しく解説していますの、あわせてご一読ください。

保険料の予算は、現在よりも収入が低下したり支出が増加したりしても払い込みを続けられるよう、余裕のある金額に設定することが大切です。

まとめ

生命保険には「万一のリスクに備えられる」「生命保険料控除による節税効果が期待できる」「相続税対策になる」といったメリットがあります。

一方で、生命保険に加入すると毎月保険料を支払う必要があります。また、将来的にインフレが起こると、保険金や給付金の価値が目減りする恐れがある点にも注意が必要です。

加入する目的や万が一のときに必要な金額などを考え、生命保険の必要性や保障内容を検討することが大切です。自分自身だけでは判断が困難な場合は、保険の代理店やファイナンシャルプランナーなどに相談をすると良いでしょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。