生命保険の見直しは必要?

もしもの事態に備えて加入する生命保険ですが、 「加入してからは何年も契約内容を見直していない」という人は多いようです。

しかし、年齢やライフステージによって適した備えは異なるため、加入後も定期的に生命保険を見直すことが大切です。

本記事では、生命保険を見直すメリットやタイミング、 生命保険を見直す際に意識すべきポイントや注意点などについて詳しく説明します。

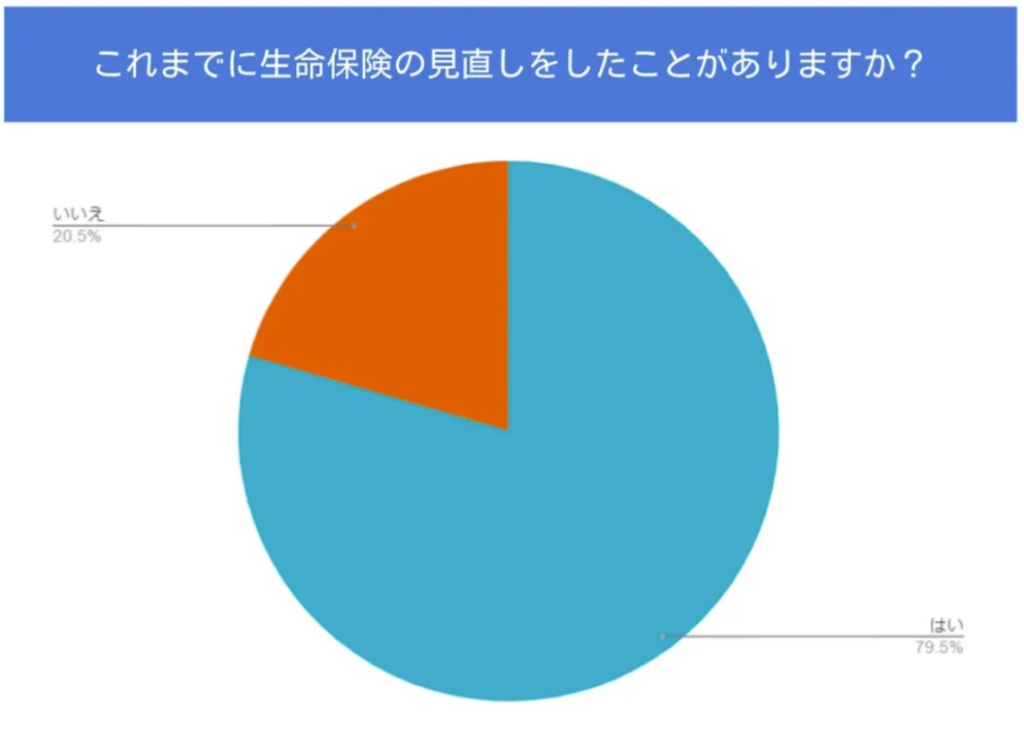

■ 調査概要

調査対象者:生命保険に加入している人

有効回答数:300人

調査期間:2022年9月5日~9月10日

調査方法:編集部の独自調査

生命保険の見直しをしたことがある人の声

「これまでに生命保険を見直したことがある」という人の声を聞いてみると、 「年齢が上がってこのままの保険金でよいのか不安になったから」や「子供が成人したので死亡保障の金額を減らした」、 「保険料が高く感じていたから」といった理由がありました。

年齢や家族構成、ライフステージによって必要な備えは変わってくるものなので、 子供の成長や家計の状況などによって保障内容を見直すことは、 安心して日常生活を送るうえで大切なことだといえます。

生命保険の見直しをしたことがない人の声

一方、「生命保険を見直したことがない」と回答した人の声を聞いてみると、 「今の契約で十分に満足している」や「どの保険に変えればよいのか、色々と大変そう」、 「見直し方がわからない」といった考えを持っていることが分かりました。

契約したばかりの人や保障内容が充実している人などは、 すぐに生命保険を見直す必要性は低いかもしれません。

しかし、見直すべきポイントやタイミングを知らないまま生命保険を契約している場合、万が一のときに保障が不足する可能性があります。

また、家計の状況に適した保険料を設定しなければ、知らず知らずのうちに保険料が家計を圧迫し、安定した生活を送りにくくなってしまいます。

リスクに対し適切に備えるためにも、家計のためにも、保険料の見直しポイントを知っておくことが大切です。

生命保険を見直すメリットは?

それでは、生命保険を見直すメリットにはどのようなものがあるのでしょうか。 一般的には、生命保険を見直すと以下の2つのメリットがあるとされています。

生命保険を見直すメリット

・今の自分に最適な生命保険が選べる

・保険料の節約になることがある

ここからは、生命保険を見直すメリットについて詳しく説明します。

今の自分に最適な生命保険が選べる

1つ目は、今の自分に最適な生命保険が選べることです。

多くの人は、年月が経過するとともに結婚や出産、転職、子供の成長・独立といったライフステージの変化を経験します。 加入時の保障内容を何年も継続していると、 現在の年齢や家族構成に必要な保障が用意できていない状態になる危険性が高まるので注意が必要です。

また、さまざまな理由で収入が増減した場合にも、最適な保険のプランは変わります。 定期的に保障内容を見直すことによって、いざというときに過不足が生じにくい備えを用意できるようになるでしょう。

保険料の節約になることがある

2つ目は、見直しによって保険料を節約できる可能性がある点です。

保険会社は、消費者のニーズの変化にあわせて新しい保険商品を開発しています。 そのため、加入した時点では保険料を抑えつつ必要な備えを用意できていたとしても、 数年後には同じような保障内容でより割安な保険料のプランが出ているかもしれません。

また、子供の独立や離婚といった家族構成・ライフステージの変化によって、これまでの保障内容に不要な部分が生じる可能性もあります。 この場合、保険を見直すことで、結果として保険料の負担を下げられることもあるでしょう。

万が一の保障に対する備えと日々の家計のバランスを取るためには、保障の無駄がないように見直し、保険料を節約することも必要です。

ただし、保険料を抑えたいからといって必要な保障まで削ってしまうことは禁物です。家族構成やライフステージの変化にあわせて、保障内容を最適化していく視点を大切にしましょう。

生命保険を見直すタイミング

「生命保険を見直すメリットは分かっているけれど、 具体的にどのようなタイミングで見直せばよいのだろう?」と悩む人も多いようです。

いつまでも加入時と同じプランで生命保険に加入し続けていると、 いざというときに必要な保障を受けられなくなるかもしれません。 そのため、生命保険を見直す明確なタイミングを知っておくことは大切です。

生命保険を見直すタイミングとして、以下の4つが挙げられます。

生命保険を見直すタイミング

・ライフステージが変化したとき

・保険料が高いと感じたとき

・保険を更新するとき

・3年に一度を目安に

これらのタイミングを意識しておけば、 年月が経過しても適切な備えを用意し続けられるようになるでしょう。 ここからは、生命保険を見直すタイミングについて詳しく説明します。

ライフステージが変化したとき

1つ目のタイミングは、 ライフステージが変化したときが挙げられます。 具体的には、以下のようなイベントが考えられます。

- 就職

- 結婚

- 転職

- 妊娠

- 出産

- 離婚

- 住宅の購入

- 子供の独立

- 定年退職

ライフステージが変化すると、収入や支出、家族構成、住宅環境などの変化が起こります。 家族が増えればそれだけ保障を手厚くする必要性が高くなりますし、 住宅を購入して団体信用保険に加入すれば、死亡保障を見直す必要があるでしょう。

また子供が独立すると、教育費や養育費の負担がなくなる一方で、自分たち夫婦の老後保障について考える必要が出てきます。

今後どのようなライフステージの変化が起こるかを想定しておけば、生命保険を見直す計画が立てやすくなるでしょう。

保険料が高いと感じたとき

2つ目は、保険料が高いと感じたときです。月々支払う保険料が高いと感じている場合、保険料が家計を圧迫している可能性が考えられます。

「もう少しで更新の時期が来るから、その時に保険を見直そう」と思う人もいるでしょう。しかし、保険料の支払いが負担で生活に影響が出ているのであれば、更新の時期を待たずに見直したほうがよいかもしれません。

万が一の際にご自身や家族が安心できる生活を続けるための生命保険なのに、保険料が負担で現在の生活を圧迫していては本末転倒です。

収入と支出のバランスを見ながら、 負担なく保障を維持できる保険料はどれくらいなのかをよく考えておきましょう。

保険を更新するとき

3つ目は、保険を更新するときです。

更新型の生命保険に加入している場合、更新時期が近づくと、 保険会社から「生命保険の更新手続きのお知らせ」が届きます。一般的に、更新後は更新時の年齢で保険料が再計算されるため、年齢を重ねた分保険料が上がる方がほとんどでしょう。

そのため、更新後の保険料と家計のバランス、また更新時の家族構成に適した保障内容になっているかを確認する必要があります。

3年に一度を目安に

ここまで紹介した事象が起きなかったとしても、 3年に一度は生命保険を見直すことをおすすめします。

「大きなライフイベントが起こらないから」や「すでに手厚い保障を用意しているから大丈夫」といった理由で、 生命保険を見直さない人もいるようですが、実際に見直してみると、 意外と保障が足りない部分や過剰に備えを用意している部分が見つかるケースもあります。

また、現在加入している生命保険について、年数が経過するほど保障内容を忘れてしまいがちです。 いざというときに「どんな保障を受けられるか」がわからず慌ててしまわないように、 保障内容をチェックするという意味でも、3年に一度は生命保険を見直すことを心がけましょう。

生命保険を見直すポイント

実際に生命保険を見直す場合、 どのような部分を見直すとよいのでしょうか。保険を見直す際には、以下の5つのポイントを意識しておくことが大切です。

これらのポイントを意識しながら生命保険を見直せば、適切な備えを用意しながら安心して日常生活を送れるようになるでしょう。 ここからは、生命保険を見直すポイントについて詳しく説明します。

保険の種類や必要な特約を見直す

年齢やライフステージ、その時々の状況や個々のニーズにより必要な保障は変化します。

たとえば病気やケガの保障は、現時点の貯蓄が少ない人ほど必要です。一方、病気やケガで働けなくなって収入が減少しても、貯蓄である程度カバーできる場合には保険の必要性は低くなるでしょう。

貯蓄の増減などで状況が変わったときには、その時点で必要な保障の種類や必要な特約は何か、ファイナンシャル・プランナーなどの専門家に相談しながら見直してみましょう。

保障期間(保険期間)を見直す

生命保険によっては、保障期間(保険期間)を見直せるものもあります。

たとえば定期型の生命保険において、一時的に保険料の支払いが困難になった場合、本来は90歳までの保険期間だったものを70歳までの保険期間に短縮することによって、 月々の保険料を安くできる可能性があります。

保険会社によっては、短縮した保険期間を将来的に延長できるという仕組みを設けているところもあるので、 「その時々の状況に応じて保険期間を見直していきたい」という人は、柔軟に保険期間を変更できる生命保険を選ぶとよいでしょう。

ただし、その時点での健康状態や保険料の支払い状況などによっては、保険期間の変更ができないこともあります。 保険会社によって保険期間の変更ルールは異なるため、あらかじめどのようなルールを設けているかを確認しておきましょう。

保障額を見直す

保障額を見直す場合、いつまでにいくら保障が必要かを考えることが大切です。 死亡保障であれば、公的年金制度から遺族給付(遺族年金)が支払われることがあります。

万が一の際、公的な制度からどのような保障を受け取ることができるのかを明確にしておけば、民間保険の保障額の見直しに役立ちます。

民間の生命保険は、公的な制度ではまかないきれない部分を補うものです。

公的制度をきちんと理解することで、備えに過不足が生じるといった事態を防ぎ、安心した日常生活を送れるようになるでしょう。

保険料を見直す

多くの人が気になる保険料ですが、 生命保険は保障を手厚くするほど保険料が高くなってしまうのが特徴です。

そのため、年齢を重ねてライフステージの変化があった際には、これまで加入してきた保障内容が過剰な備えになっているケースもあります。現時点で自分にはどれくらいの備えがあれば十分なのかをはっきりさせておくことが大切です。

また、保険料の支払い方法を月払いにしている人は多いですが、 半年払いや年払いでまとめて保険料を支払う方法を選べば、保険料が割引になります。

割引率は保険会社によって違いがあるものの、少しでも保険料の負担を抑えたいのであれば、 生命保険を見直すタイミングで保険料の支払い方法も見直してみるとよいでしょう。

保険金の受取人を見直す

生命保険の加入時に決めなければならないことに、 「契約者」「被保険者」「保険金の受取人」を誰にするかという点があります。

| 契約者 | 保険会社と契約を結び、保険料を支払う人。 契約内容の変更をする権利を持つ。 |

|---|---|

| 被保険者 | 保険の対象となる人。 |

| 保険金の受取人 | 契約時に指定した状況になった際に、保険金を受け取る人。 |

それぞれを誰に設定するかによって、保険金を受け取ったときにかかる税負担が大きく変わります。

たとえば死亡保険の場合、生命保険の契約者と受取人が同一人物であれば、保険金には所得税が課税されます。

一方、契約者と被保険者が夫で、受取人が妻や子供になっているような場合は相続税の対象になります。 また、契約者が夫で被保険者が妻、受取人が子供になっているといった場合は、保険金に贈与税が課税されます。

| 死亡保険の契約者・被保険者・受取人のパターン例 | 発生する税金 |

|---|---|

| 契約者が夫・被保険者が妻・受取人が夫 | 所得税 |

| 契約者が夫・被保険者が夫・受取人が妻や子供 | 相続税 |

| 契約者が夫・被保険者が妻・受取人が子供 | 贈与税 |

保険金にかかる税金の種類が何になるかによって、税額の計算方法が変わります。 たとえば相続税の場合、受け取った保険金に対する非課税枠があり、「500万円×法定相続人の数」までは相続税がかかりません。

相続税の非課税枠を使いたい場合には、受取人の設定を見直し、適宜相続税の対象になる形に見直しておくとよいでしょう。

生命保険を見直す際の注意点

生命保険の見直しをする際に、主な契約部分を残したまま保障を減額したり、特約だけ解約したりする場合は、 比較的簡単な手続きで済むケースが多いです。

しかし、現在加入している保険を解約し、 新たに別の生命保険に加入しようと考えている場合は注意が必要です。なぜなら、解約して新しい生命保険に加入する際には、その時点の健康状態を告知し、改めて審査を受ける必要があるからです。

通常の生命保険であれば、現在の健康状態や通院・服薬の状況、過去5年間の入院・手術歴などの情報をひとつひとつ記入しなければなりません。 加入している生命保険の内容を元に見直しをするよりも、手間や時間がかかりやすいことを知っておきましょう。

また、現在の健康状態や過去の病歴によっては、新たな生命保険に加入できなかったり、 条件つきでの加入が求められたりする可能性があります。

そのようなリスクをふまえて、ほかの生命保険に切り替える場合は、 新たな生命保険の契約が成立してから古い生命保険の解約手続きを進めましょう。

まとめ

本記事では、生命保険の見直しをするメリットや具体的なタイミング、 生命保険を見直す際に知っておくべきポイントや注意点などについて説明しました。

万が一の際に必要な備えを用意しながら安心して日常生活を送るためには、 生命保険を見直す時期や項目を理解しておくことが大切です。

ここでお伝えした内容も、 あなたのライフステージにあわせて柔軟に保障内容を見直せるようにしておきましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。